加密貨幣期貨清算:24小時內驚人的4.71億美元爆倉揭示市場壓力

BitcoinWorld

加密貨幣期貨清算:24 小時內驚人的 4.71 億美元爆倉揭示市場壓力

2025 年 3 月 21 日,全球加密貨幣市場見證了一次重大的去槓桿事件,永續期貨合約的強制清算在單一 24 小時內激增到總計 4.71 億美元。這波主要影響 Ethereum 和 Bitcoin 的大規模清算浪潮,凸顯了高槓桿衍生品交易固有的波動性和風險。因此,市場分析師正在仔細審視此事件的觸發因素和潛在餘震。

解析 4.71 億美元加密貨幣期貨清算

數據顯示主要數位資產清算規模存在明顯層級。當交易者的倉位遭受損失而耗盡其初始保證金時,就會發生強制清算,促使交易所自動平倉以防止進一步債務。這種機制保護了交易所,但可能加劇價格波動。最近的事件中,Ethereum(ETH)的損失居首,Bitcoin(BTC)緊隨其後。

具體而言,Ethereum 期貨面臨 2.38 億美元的清算。有趣的是,空頭倉位佔此總額的 50.28%,顯示價格飆升可能觸發了這些平倉。同時,Bitcoin 經歷了 2.17 億美元的清算,空頭倉位佔更大的多數,達 55.38%。一個值得注意的異常是資產 HYPE,其 1660 萬美元的清算以多頭倉位為主,佔 54.33%。

| 資產 | 總清算金額 | 主導倉位類型 | 百分比 |

|---|---|---|---|

| Ethereum (ETH) | 2.38 億美元 | 空頭 | 50.28% |

| Bitcoin (BTC) | 2.17 億美元 | 空頭 | 55.38% |

| HYPE | 1660 萬美元 | 多頭 | 54.33% |

強制清算的機制與觸發因素

與傳統期貨不同,永續期貨合約沒有到期日。交易者使用槓桿,通常從 5 倍到 100 倍不等,以放大潛在收益。然而,這種槓桿也放大了損失。交易所設定維持保證金水平;如果倉位價值低於此門檻,就會面臨清算。幾個相互關聯的因素通常會匯集在一起,觸發廣泛的清算級聯。

- 波動性飆升:任一方向的突然劇烈價格波動都可能迅速突破高槓桿倉位的清算價格。

- 級聯效應:最初的清算產生賣出或買入壓力,進一步推動價格並觸發更多清算,形成自我強化循環。

- 市場情緒轉變:新聞事件、宏觀經濟數據或大型錢包移動可能迅速改變交易者心理和市場方向。

- 資金費率動態:在永續市場中,平衡合約價格與現貨價格的資金費率機制可能影響倉位配置和風險。

市場結構與風險的專家分析

市場結構分析師指出,事件前的高總未平倉合約是關鍵風險因素。未平倉合約代表未結清衍生品合約的總數。當未平倉合約在低波動期間升高時,通常表示槓桿倉位累積,創造出火藥庫般的情境。對 2023-2024 年歷史數據的審查顯示,類似的清算集群往往跟隨在長期整理階段之後。BTC 和 ETH 中空頭清算的主導地位顯示,協調性或演算法買入壓力壓倒了賣家,可能與機構再平衡或對關鍵司法管轄區監管明確性公告的反應有關。

對 Ethereum、Bitcoin 和山寨幣的比較影響

Ethereum 和 Bitcoin 清算規模幾乎相等,凸顯了它們在加密貨幣衍生品生態系統中的核心角色。然而,Bitcoin 中更多空頭清算的輕微傾斜暗示了不同的交易者倉位配置。Ethereum 的生態系統,擁有活躍的 DeFi 和質押衍生品,可能涉及更複雜的對沖策略,這些策略促成了清算組合。較小市值山寨幣 HYPE 的案例展示了這些事件並不僅限於主流幣種。

流動性較低的山寨幣可能從類似的清算量中經歷比例更大的價格影響。HYPE 的清算以多頭為主這一事實顯示,它被捲入更廣泛的市場下跌趨勢,或遭受資產特定的負面消息。這種模式凸顯了山寨幣期貨交易者的關鍵風險:較低的市場深度可能在強制平倉事件期間導致更嚴重的滑點,可能導致超出初始倉位的抵押品完全損失。

歷史背景與風險管理的演進

4.71 億美元事件雖然重大,但並非史無前例。歷史記錄顯示更大規模的單日清算事件,例如 2022 年 6 月的 26 億美元爆倉。然而,自那時以來,市場基礎設施已經演進。交易所已實施多項保障措施以減輕系統性風險並保護交易者。

- 逐倉保證金模式:將交易者的損失限制在分配給倉位的特定抵押品,防止全帳戶清算。

- 部分清算引擎:一些平台現在嘗試僅平倉部分倉位以恢復健康狀態,而非整個倉位。

- 保險基金:交易所維持基金以在清算無法以破產價格執行時彌補損失,儘管這些基金可能被耗盡。

- 進階訂單類型:止損和止盈訂單的更廣泛採用允許更自動化、預先定義的風險管理。

現實世界金融狀況的作用

分析師還將加密貨幣清算置於更廣泛的金融市場背景下。流動性緊縮期、利率預期轉變或美元指數(DXY)走強歷來與數位資產的風險規避行為相關。在 2025 年第一季度,央行會議紀要和就業數據可能成為波及加密貨幣波動性的催化劑。此外,加密貨幣與傳統股票指數(特別是科技股)之間日益增強的相關性意味著宏觀經濟情緒可以直接觸發槓桿加密貨幣期貨的倉位平倉。

結論

4.71 億美元加密貨幣期貨清算事件有力地提醒了數位資產市場槓桿的雙刃性質。雖然即時級聯已經平息,但其影響波及市場情緒、資金費率和交易者倉位配置。數據清楚顯示 Ethereum 和 Bitcoin 處於震央,多空比率的細微差異指向不同的市場力量。對參與者而言,這凸顯了穩健風險管理的不可妥協重要性,包括審慎使用槓桿和止損訂單。最終,這種去槓桿階段雖然動盪,卻是加密貨幣市場成熟過程的內在組成部分,定期重置過度投機並使價格與基礎價值流動重新對齊。

常見問題

Q1:什麼是加密貨幣期貨的強制清算?

A1:強制清算是當損失耗盡交易者保證金至低於維持水平時,交易所自動平倉槓桿期貨倉位。這是為了防止帳戶進入負餘額。

Q2:為什麼空頭倉位主導了 Bitcoin 和 Ethereum 的清算?

A2:BTC 和 ETH 的空頭清算主導地位顯示發生了快速價格上漲。下注價格下跌的交易者(空頭倉位)被迫買回資產以平倉,可能推動了上漲走勢。

Q3:交易者如何保護自己免於清算?

A3:交易者可以使用較低的槓桿比率,使用止損訂單在達到清算價格前退出倉位,使用逐倉保證金模式來控制風險,並持續監控其保證金比率和市場狀況。

Q4:永續期貨和常規期貨有什麼區別?

A4:常規期貨合約有固定的到期結算日期。永續期貨沒有到期日,並使用資金費率機制,在多頭和空頭交易者之間定期支付,以將合約價格繫結到基礎現貨價格。

Q5:像這樣的大規模清算事件是否預示著市場頂部或底部?

A5:不一定。雖然多頭清算級聯通常發生在急劇下跌期間,空頭清算發生在急劇反彈期間,但它們是過度槓桿被平倉的症狀。它們可能標誌著一波走勢的局部高潮,但單獨不能預測長期趨勢反轉。

本文《加密貨幣期貨清算:24 小時內驚人的 4.71 億美元爆倉揭示市場壓力》首次發表於 BitcoinWorld。

您可能也會喜歡

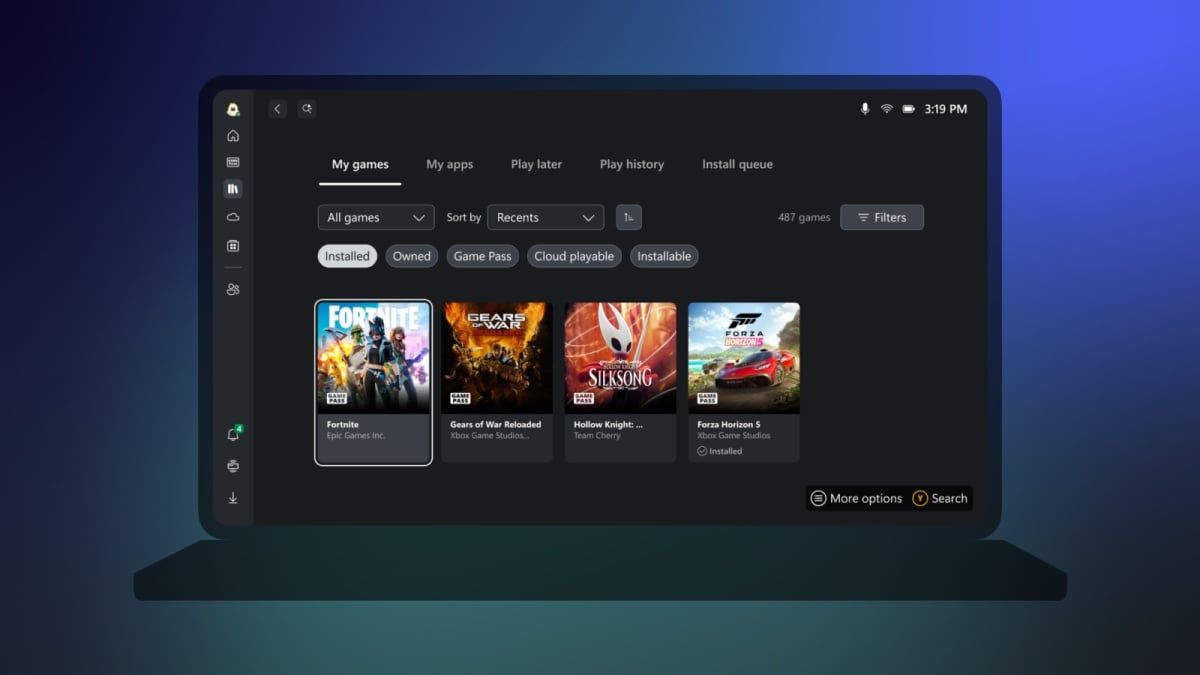

微軟 Xbox App 支援 Windows on Arm 擴大遊戲生態系

林上倫律師專文》當矽谷已經禁止「人工手寫初稿」,台灣還沈迷用AI把照片變美?